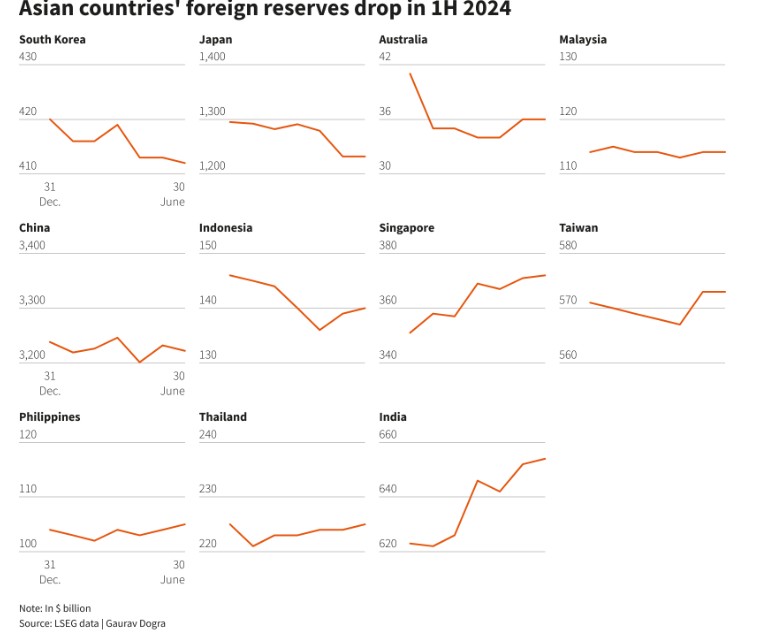

亚洲外汇储备规模在今年上半年显著缩减,主要因各大央行纷纷出手干预外汇市场以支撑本币,其中,日本、印尼和韩国的外汇储备降幅最大。截至6月底中国股票配资企业,从日本到印度等12个国家的外汇储备相比于2023年年末减少约500亿美元,降至7.5万亿美元。2023年同期,亚洲外汇储备规模则上升2.2%。

配资的优势在于能够放大投资者的收益。例如,投资者拥有10万元资金,配资比例为1:1,则可以动用20万元资金进行投资。如果投资标的涨幅为10%,则投资者可获得2万元收益,相当于自有资金收益率的20%。

交易所和债券市场协会的统计数据显示,今年上半年流入亚洲债券的外国投资者较上年同期减少了大约34%。

外汇储备的下降不足以引发金融危机或导致各国在进口支付方面苦苦挣扎,主要鉴于大多数国家的资产负债表相比于疫情之前更加健康,对外负债得到控制,但是有分析师指出,这仍可能影响外国投资者情绪,并可能导致资产组合不断外流。

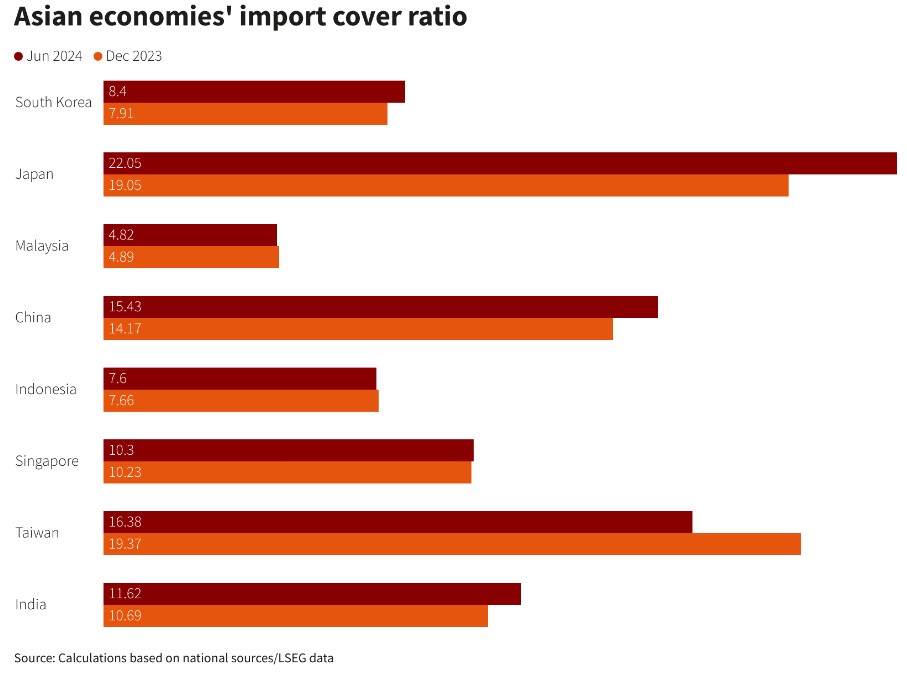

今年,印度、韩国等国的进口覆盖比率都有所上升。进口覆盖比率表明,在所有其他流入停止的情况下,一个国家能够维持进口的月数。然而,根据机构最新的测算,在马来西亚、印度尼西亚和泰国等国家,这一比例意外地有所下降。

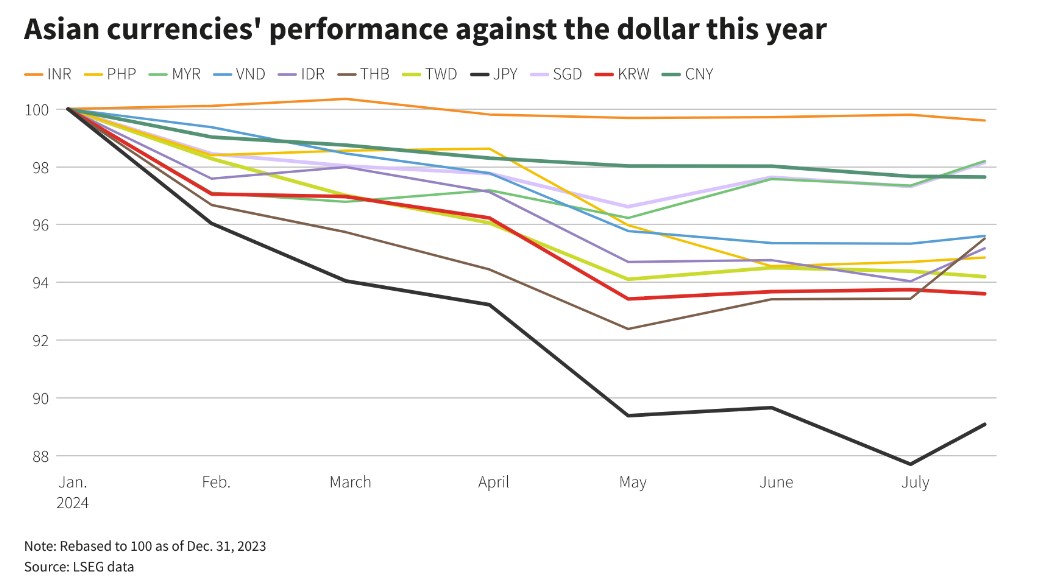

今年上半年,由于美联储的极度鹰派货币政策和高美债收益率提振了美元,亚洲货币可谓全线大幅贬值。日元一直是该地区最大的输家,兑美元下跌了约11%,这促使日本央行今年进行大举干预措施,日本政府表示此举在于支撑日元汇率,防止投机势力推动日元非理性波动。

统计数据显示,在日元汇率(美元兑日元)跌至34年来的最低点后,日本政府在4月底和5月初前后花费了创纪录的9.8万亿日元来支撑日元。

此外,日本政府截至上周五可能连续两天干预外汇交易市场,继续努力支撑今年以来屡创历史性低位的日元汇率,誓要打压外汇市场的投机者们。据了解,日本央行经常账户数据和主要货币经纪人预测数据的对比显示,日本政府最新的外汇市场干预规模可能在2.14万亿日元(135亿美元)左右。在此之前,以同样的计算方法,上周四曾出现高达3.5万亿日元(大约220亿美元)的疑似干预举措,因此继上周四后日本政府可能再次斥巨资干预汇市。上周四和上周五的日本政府官方月度干预数据预计将在本月最后一天公布。

与此同时,印尼央行选择在4月份提高了利率,以遏制印尼盾大幅贬值,防止资本外流。

随着美国大选和美联储货币政策可能发生变化等重大事件在今年即将到来,预计亚太地区货币下半年可能将经历更大幅度的波动,但是波动方向可能偏向于亚洲地区货币升值趋势。

近期美国利率期货市场围绕美联储何时降息的押注,终于迎来了重大时刻,利率期货交易员们首度100%定价美联储9月降息的这一预期,12月降息的概率也迅速上升至接近60%,意味着绝大多数交易员押注美联储将降息两次,而不是美联储利率点阵图所暗示的仅仅降息一次。

在上周五,来自巴克莱银行的经济学家们调整了对美联储政策的预测,预计继9月份宣布降息之后,12月份还会有第二次降息。甚至一些利率期货交易员押注今年可能有三次降息,即11月降息的概率在近日迅速升破50%这一重要关口。

“当美联储最终开始降息,可能导致美元暂时贬值时,亚洲央行的信誉届时将受到考验。” Gimme Credit高级分析师Saurav Sen表示。

“那些有能力不断增加储备以保持其货币对美元的竞争力的国家将能够控制汇率波动,维持本币兑美元的稳定区间。我想到了像印度这样的国家。”统计数据显示,在今年上半年,印度的外汇储备规模逆势增长4.9%,至6537.1亿美元。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郭明煜 中国股票配资企业